在我的日常工作中,经常有员工问我:

1. 我的个税怎么算的啊?

2. 我和他工资差不多,为什么我的个税比他多啊?

3. 专项附加扣除项怎么填啊?

今天,我先着重给大家解决第一和第二个问题。第三个问题比较复杂,在下一篇文章中着重解决。

第一个问题:我的个税怎么算的?

大家首先要转变一下观念,国家从2019年开始不再以月为单位计算个税,改为以全年累计发放的所有工资薪金减6万扣除额,减个人享有的专项扣除及社保等累计金额后,余额部分按表中税率扣个税。

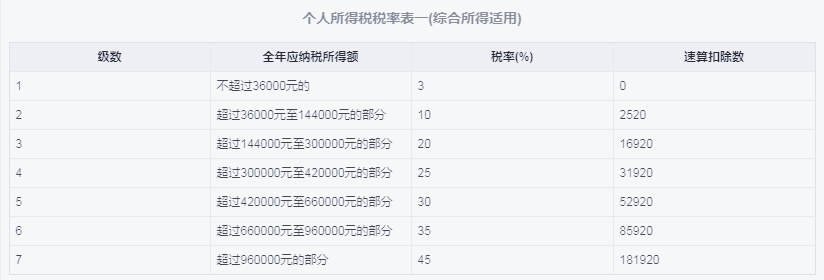

个人所得税税率表

可能有人会问,这和以前按月扣除有什么区别,不也是每月5000元的起征点吗?后面我会给大家举例说明,这样有什么好处。

开始说之前,先来说明三个概念:

1. 实付工资(就是打到工资卡里的钱)=应付工资—专项扣除(三险一金等)—个人所得税—其他款项

2. 累计应纳税所得额=累计收入额(每月应付工资的累计数)—累计减除费用(起征点5000元/月*累计月数)—累计专项扣除(三险一金等)—累计专项附加扣除—累计依法确定的其他扣除。

3. 累计应补(退)税额=累计应纳税所得额*税率—速算扣除数—累计已预缴税额

举几个例子给大家展示一下,可能比理论更直观:

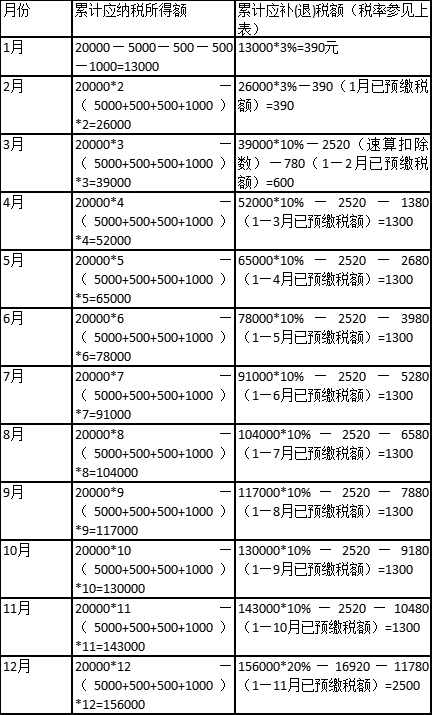

例1:稳定型工资(当然工资要超过起征点5000元,否则根本不用交税哈)

比如张三每月工资20000元,个人承担社保500元,个人承担公积金500元,专项附加扣除1000元(此处社保、公积金只是举例,方便计算,不代表任何标准),那么他每月个税计算如下表:

稳定型工资

种子小结:

A、3月累计应纳税所得额为39000元,超过36000元,符合上面税率表的2级标准——税率10%,速算扣除数2520元。

B、12月累计应纳税所得额为156000元,超过了144000元,符合税率表的3级标准,税率为20%,速算扣除数为16920元。

C、首先根据计算出的累计应纳税所得额找到相应税率,再按照公式:累计应补(退)税额=累计应纳税所得额*税率—速算扣除数—累计已预缴税额,计算累计应补(退)税额。

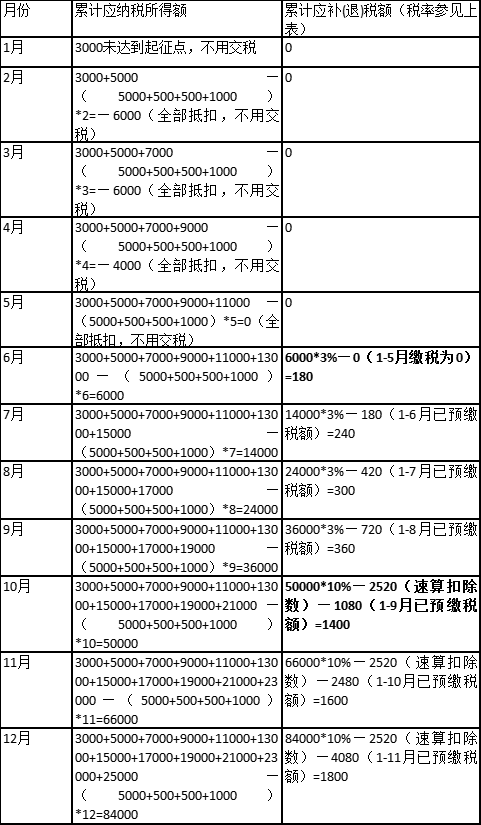

例2:先低后高型工资

比如张三1月工资3000元,2月工资5000元,3月工资7000元,4月工资9000元,5月工资11000元,6月工资13000元,7月工资15000元,8月工资17000元,9月工资19000元,10月工资21000元,11月工资23000元,12月工资25000元。每月个人承担社保均为500元,个人承担公积金均为500元,附件扣除项均为1000元

那么他每月个税计算如下表:

先低后高型工资

种子小结:

A、看出来了吗?虽然4月和5月工资9000元和11000元,都超过了每月的扣除项之和7000元,但是因为之前的减除费用可以累积,故4月和5月仍然不用交税。

B、随着工资的不断升高,个税也会呈现上升趋势,如果工资更高超过了144000元,那么就要跳到3级,累计应纳税所得额全部按照3级税率计算。

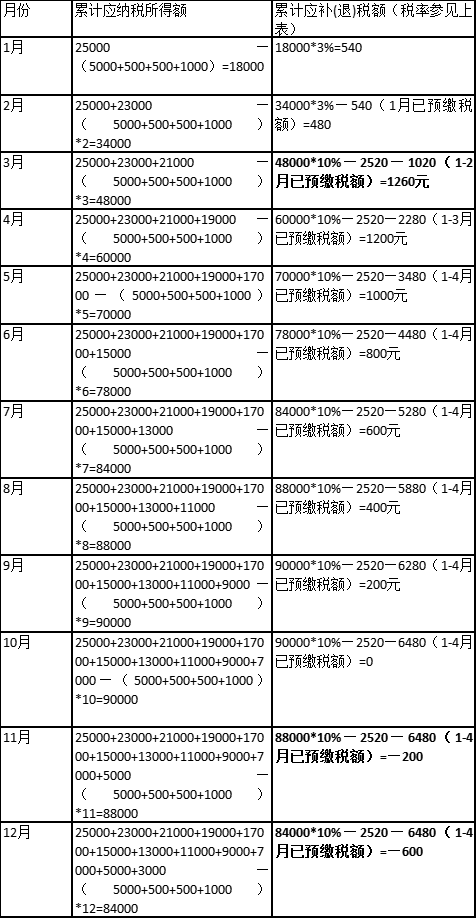

例3:先高后低型工资

比如张三1月工资25000元,2月工资23000元,3月工资21000元,4月工资19000元,5月工资17000元,6月工资15000元,7月工资13000元,8月工资11000元,9月工资9000元,10月工资7000元,11月工资5000元,12月工资3000元。每月个人承担社保均为500元,个人承担公积金均为500元,附件扣除项均为1000元

那么他每月个税计算如下表:

先高后低型工资

种子小结:

A、大家是不是很奇怪,11月和12月怎么是负数呢?没错,确实是出现了负数,不要惊讶,负数的意思是最后税务局需要退给你的税款。

B、那我到底是退200元,600元还是800元呢?答案是:退600元。因为个税是按全年累计计算所得,所以12月就是最后累计应该退给你的个税数额。

C、你需要在下一年的3月—6月,通过“个人所得税”手机APP进行汇算清缴哦!

对于忽高忽低型工资,也都可以参见上面的三个例子,最后在下年3月-6月汇算清缴时,多退少补。特别提醒:补缴金额不超过400元的,可以免税申报,不用补缴税款哦,未预扣预缴的情形除外。

第二个问题:我和他工资差不多,为什么我的个税比他多啊?

发完工资后,被问到的排行第二的问题就是这个了。

究其原因主要是两个人的专项附加扣除项不同导致的。

累计收入相同,你的专项附加扣除项只有子女教育一项,而他的专项附加扣除项有子女教育、赡养老人、住房贷款三项,他比你多两项,自然累计应纳税所得额就比你低,个税就相应的交的少了。(累计应纳税所得额的计算参见文章开头提到的第二个概念公式)